نحوه محاسبه مالیات اجاره

این نوشتار با توجه به بخشنامه 200/1401/58 در خصوص آخرین تغییرات الگوی ضوابط اجرایی تعیین ارزش اجاری املاک در 21 اسفند 1401 اصلاح گردیده است.

چنانچه در این خصوص شما سوالی دارید میتوانید در ذیل همین نوشتار ثبت بفرمائید تا در کمتر از یک روز سوال شما به صورت مکتوب پاسخ داده بشود و در صورت نیاز به مشاوره مالیات بر اجاره املاک میتوانید به صورت حضوری یا تلفنی از مشاورین این مؤسسه بهرهمند گردید.نحوه محاسبه مالیات اجاره املاک ،طبق مادۀ یک قانون مالیاتهای مستقیم، تمام مالکین نسبت به درآمد حاصل از املاکی که در ایران دارند، باید مالیات پرداخت کنند. در مادۀ 52 همین قانون آمده است: «درآمد به دست آمده پس از کسر معافیتها (شامل 25% بابت هزینهها، استهلاکات و تعهدات مالک نسبت به ملک) مشمول مالیاتاند». حال این پرسشها پیش میآید که آیا معافیتهای دیگری هم به این درآمدها تعلق میگیرد؟ و چه وظایف قانونی بر عهدۀ این مالکین است؟ و این در حالی است که مالیات بر ارزش دارایی نیز باید مد نظر مودی قرار بگیرد.

شما می توانید برای دریافت مشاوره، درخواست خود را در بخش مشاوره مالیاتی(لینک مرتبط) کادر مؤسسه مالیاتی دادیس ثبت نمایید.

اصلاحات قانون مالیات بر درآمد اجاره

از مهمترین اصلاحات قانون مالیات بر درآمد اجاره با توجه به متن بخشنامه 200/1401/58 در خصوص آخرین تغییرات الگوی ضوابط اجرایی تعیین ارزش اجاری املاک در 21 اسفند 1401 میتوان به موارد زیر اشاره کرد که در ذیل همین نوشتار PDF مربوطه را بارگذاری میکنیم.- طبقه ششم و طبقات بالاتر در ساختمانهای مسکونی معادل یک و نیم برابر اجاره سایر طبقات محاسبه میگردد، البته این ضریب به شرط داشتن آسانسور اعمال میگردد؛در نظر داشته باشید، زیر زمین و پیلوت یا طبقه همکف نیز جزو طبقات محاسبه میگردند.

- اجاره واحدهای زیر همفک یا واحدهای واقع در زیرزمین مبتنی بر 75% اجاره سایر واحدها محاسبه میگردند؛

- مبنا و نحوه محاسبه درآمد اجاره املاک تجاری که در واحدهای مسکونی مشغول به کار میباشند مبتنی بر 60% و 80% هشتاد درصد ارزش اجاری املاک مشابه با کاربری تجاری میباشد.

معافیت درآمد اجاره

بیان صریح قانونگذار برای محاسبۀ معافیت درآمد اجاره و ماخذ مشمول مالیات حاصل از درآمد املاک بر این مبناست که 25% از اجارۀ دریافتی بعنوان هزینههای مورد قبول کسر میگردد؛ به این معنی که اگر برای تعمیرات و نگهداری یک ساختمان بیشتر از 25% هزینه کنیم، ادارۀ مالیات مابهتفاوت بیشتر از 25% اجاره را مشمول معافیت تلقی نمیشود و به عنوان هزینه قابل قبول شناسایی نمیشود و اگر کمتر از 25% اجارۀ دریافتی، اسناد هزینهای ارائه کنیم، فارغ از ارائه یا عدم ارائه اسناد هزینه ای مشمول معافیت 25% اجارة دریافتی میشویم. با نگاهی دیگر به متن این مادة قانونی میتوان اینگونه استنباط کرد که استفاده از این معافیت منوط به ارائۀ اسناد و مدارک هزینهای نیست و به طور کاملاً مقطوع به صاحب ملک تعلق میگیرد. در این رابطه برداشت قانونگذار این است که برای هزینههایی همچون استهلاک، امکان ارائۀ اسناد و مدارک وجود ندارد و استهلاک یک هزینۀ پنهان در نظر گرفته میشود که باعث کاهش ارزش املاک میگردد.

نکته: درآمد مشمول مالیات حاصل از اجارۀ املاک (75% اجارة دریافتی) برای اشخاص حقوقی ضربدر 25% و برای اشخاص حقیقی طبق بخشنامه شماره 200/1401/41 به تاریخ 1401/07/23 به پیوست مادۀ 131 قانون مالیات های مستقیم به شرح زیر است که درآمد هر واحد به طور مستقل محاسبه میشود:

- تا 200 میلیون تومان (دو میلیارد ریال)، مشمول نرخ 15% مالیات بر درآمد؛

- رقم مازاد بر 200 تا 400 میلیون تومان، مشمول نرخ 20% مالیات بر درآمد؛

- رقم مازاد بر 400 میلیون تومان، مشمول نرخ 25% مالیات بر درآمد.

معافیت های اجاره دریافتنی

نحوه محاسبه مالیات اجاره اگر اجاره دهنده مالک نباشد.

گاهی دیده میشود املاک اجارهای توسط مستأجر مجدداً به اجاره گذاشته میشود که در این صورت هرگاه موجر، مالک نباشد، درآمد مشمول مالیات وی عبارت است از مابهتفاوت اجارۀ دریافتی و پرداختی که از ملک مورد اجاره به دست آورده است. از نگاه قانونگذار، فردی به عنوان واسط، ملکی را از مالک اصلی اجاره کرده و همان ملک را اجاره داده است. در این صورت، چون هزینههایی مثل استهلاک یا تعمیرات و تعهدات ملک به عهدۀ مالک اصلی است، قانونگذار از محاسبۀ مجدد هزینهها به طرق مختلف اجتناب میکند و درآمد موجر(دست دوم) را فقط بر مبنای مابهتفاوت اجارۀ دریافتی و اجارۀ پرداختی در نظر میگیرد.

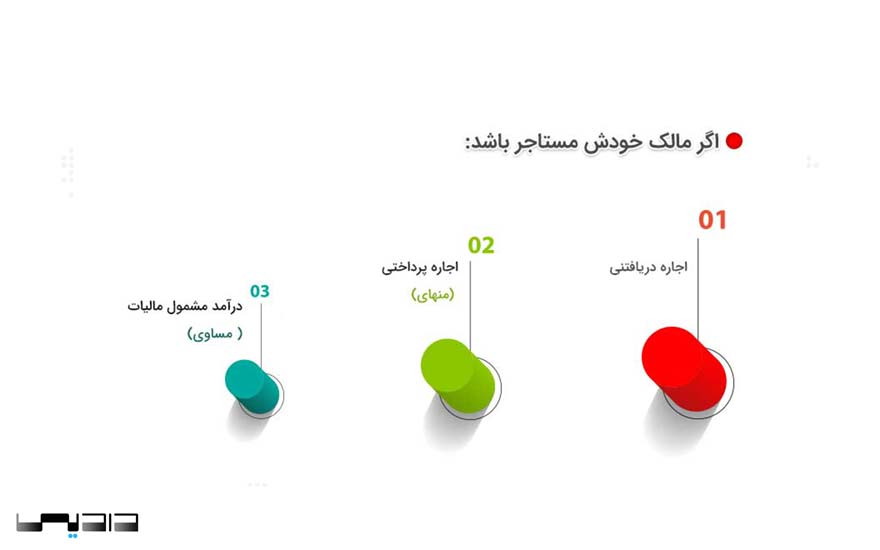

چنانکه گفته شد، اگر شخصی ملک خود را اجاره دهد و محل دیگری را اجاره کند، در این صورت از 25% معافیت بر درآمد املاک نمیتواند استفاده کند؛ چراکه از نظر قانونگذار، این شخص متحمل تعهدات، هزینهها و استهلاکاتی برای ملک خودش است و به تناسب از منافع ملک دیگری نیز برخوردار است که برای وی هزینهای در بر ندارد و این دو با یکدیگر تهاتر میشوند پس به این شکل مبنای محاسبۀ درآمد مشمول مالیات ایشان، مابهتفاوت اجارۀ دریافتی و اجارۀ پرداختی است که اگر شخص حقیقی باشد، طبق مادۀ 131 و اگر شخص حقوقی باشد، طبق مادة 105 قانون مالیات مستقیم مالیات ایشان محاسبه میشود.

محاسبه مالیات اگر مالک مستاجر باشد

مالیات املاکی که با ماشین آلات اجاره داده میشوند به چه صورت محاسبه میگردد

درصورتیکه ملکی با ماشین آلات یا اثاثیه اجاره داده شود، اموال و اثاثیه به عنوان بخشی از ملک در نظر گرفته میشود و مجموع دریافتی از مستأجر به عنوان اجاره محسوب میشود كه مشمول 25% معافیت اجاره و 75% مبلغ دریافتی به عنوان اجارۀ مشمول مالیات است. همچنین، درصورتیکه قرارداد اجاره شامل زمین (عرصه) و اعیان (هر چیزی غیر از زمین) باشد، ارزش این دو از هم تفکیک میشود و فقط درآمد اجاره بابت اعیان، مشمول مالیات بر درآمد املاک میشود.

اگر مستاجر در محل کارگاه بنایی احداث کند نحوه محاسبه مالیات موجر به چه صورت است ؟

شایان ذکر است، ما به عنوان یک شرکت ممکن است در محیط کارگاه یا کارخانهای که در اجارۀ ماست، بنایی را احداث کنیم که در رسیدگی مالیاتی باید محل هزینۀ آن مشخص باشد و در صورت اجاری بودن ملک، 50% مبلغی که از طرف مستأجر هزینه شده است، به عنوان درآمد مشمول مالیاتیِ سال مورد رسیدگی موجر محسوب میشود که باید مالیات آن پرداخت شود.

هزینههایی که برای تعمیرات ساختمان از طرف مستاجر پرداخت میگردد یا مخارج اساسی که در قرارداد یا قانوناً به عهدۀ موجر است، مبلغ هزینهشده به بهای تمامشدۀ هزینه به عنوان اجارهبهاي غیرنقدی به جمع اجارهبهای سالی که هزینه در آن صورت گرفته است، اضافه میشود.

«درآمد مشمول مالیات = کل اجاره دریافتی + 50% هزینههای انجام شده از طرف مستاجر»

خواننده گرامی؛

مالیات اجاره شرکت ها

وزارتخانهها، مؤسسات، شرکتهای دولتی و دستگاههایی که تمام یا قسمتی از بودجۀ آنها را دولت تأمین میکند و همچنین اشخاص حقوقی مکلفاند مالیات اجاره پرداختی را محاسبه و از اجارهبهای پرداختی کسر کنند و تا پایان ماه بعد به ادارۀ امور مالیاتی محل وقوع ملک پرداخت و رسید آن را ظرف 10 روز بعد از پرداخت به موجر تسلیم نمایند. البته رعایت چند شرط در خصوص مالیات اجاره شرکت ها الزامی است كه به آنها اشاره ميكنيم:

- مستأجر حتماً باید شخص حقوقی باشد و قانون برای هیچ کدام از اشخاص حقیقی(گروه اول و دوم و سوم) چنین الزامی را تعیین نکرده است.

- فیش پرداختی مالیات حتماً باید به نام موجر یا مالک باشد.

- واحد مالیاتی صلاحیتدار برای وصول مالیات تکلیفی اجاره، ادارۀ امور مالیاتی محل وقوع ملک است.

- درصورتیکه مالک طبق قراردادی تعهد کند که مسئولیت پرداخت مالیات را به عهده میگیرد، این مسئولیت از شخص حقوقی به عنوان مستأجر مبری نمیگردد و در صورت عدم پرداخت مالک، جریمۀ عدم پرداخت و تأخیر در پرداخت از نظر قانون به عهدۀ مستاجر است.

- از نظر قانونگذار، مستأجر در صورت عدم پرداخت یا تأخیر در پرداخت، مشمول جریمهای معادل ده درصدِ(10%) مالیاتِ پرداختنشده در موعد مقرر و دو و نیم درصدِ(2/5%) مالیات به ازای هر ماه نسبت به مدت تأخیر از سررسید پرداخت است.

- مبلغ رهن در محاسبات مالیات توسط مستأجر لحاظ نمیگردد و مستأجر فقط در صورت پرداخت اجارهبها، مالیات مبلغ پرداختی به موجر را محاسبه و از طرف او پرداخت میکند.

- بر اساس رأی شمارۀ 12830/4/30 هیئت عمومی شورای عالی مالیاتی، مستأجرین حقوقی که ملک مورد استفاده را به صورت اجارة دستدوم یا از غیر مالک اصلی اجاره نمودهاند، مکلف به کسر مالیات از اجارة پرداختی نیستند.

نحوه محاسبه مالیات اجاره شرکت ها

معافیت مالیاتی متراژ املاک

درآمد هر شخص ناشی از اجارة واحد یا واحدهای مسکونی در تهران تا مجموع صد و پنجاه مترمربع زیربنای مفید و در سایر نقاط تا مجموع دویست مترمربع مشمول معافیت مالیاتی متراژ املاک میباشد. در موارد املاک مشاع، معافیت مقرر نسبت به سهم هریک از مالکین لحاظ خواهد شد. البته معافیت مربوط به متراژ مشروط بر این است که ملک کاربری مسکونی، سند مسکونی و کاربری غیر تجاری داشته باشد.

اگر به طور مثال، فردی دو واحد، یکی 100 و دیگری 50 متر مربع در تهران و املاکی به متراژهای 50، 80 و 70 متر مربع(در مجموع 200 متر مربع) در کرج داشته باشد، این شخص از درآمد حاصل از اجارۀ املاک معاف است و در صورتیکه زیربنای مفید ملک بیشتر از حد نصاب باشد تا میزان تعیین شده معاف و مابقی (به نسبت اجاره دریافتی) مشمول مالیات بر درآمد خواهد بود.

در مواردی که مالک دارای چند ملک باشد، میتواند به انتخاب خود، در مجموع تا میزان حد نصابهای تعیینشده از املاک را معرفی کند تا از معافیت درآمد ناشی از اجارهبهای آنها برخواردار گردد. یعنی اگر فردی چند واحد در منطقه یک تهران که اجارهبهای بیشتری دارد و چند واحد در جنوب تهران که اجارهبهای کمتری دارد، داشته باشد، این امکان قانونی را دارد که به انتخاب خود تعیین کند کدامیک از واحدها مشمول مالیات و کدامیک معاف از مالیات باشند.

برای محاسبۀ متراژ مؤثر باید زیربنای مفید ساختمان را محاسبه کنیم و ملحقات و قسمتهای مشاعی ملک، شامل بالکن، پارکینگ، انباری خارج از واحد مسکونی، نورگیرهای غیرمسقف شیشهای، راهپله و زیرزمینهای غیرمسکونی جزء زیربنای مفید واحد مسکونی منظور نخواهد شد.

محاسبه معافیت ها بر اساس متراژ

معافیت مالیاتی املاک

ماده 57 قانون مالیات های مستقیم بعنوان معافیت مالیاتی املاک با توجه به درآمد اشخاص میباشد.

در این 3 مورد اجارهدهنده میتواند در اظهارنامه درآمد حاصل از اجاره املاک از معافیت درآمد حقوق طبق ماده 101 استفاده نماید:

- شاغل نباشد؛

- از نهادهای خصوصی یا دولتی حقوق دریافت نکند؛

- در سایر اظهارنامههای مشاغل از معافیت ماده 101 قانون مالیات مستقیم استفاده نکند.

اما اگر ثابت بشود اظهارات مؤدی خلاف واقع است، جریمهای معادل یک برابر اصل مالیات را باید پرداخت نماید. البته لازم به ذکر است که از نظر قانونگذار، سود ناشی از سپردههای بانکی یا جوایز و حقوق بازنشستگی جزء درآمد تلقی نمیشوند و در صورتی که حقوق دریافتی وی کمتر از حدنصاب معافیت قانون بودجه باشد، مابهتفاوت آن مشمول این قانون میشود.

اظهارنامه مالیات املاک

اگر پرداخت مالیات به عهده اجارهدهنده باشد، دریافتکنندگان اجاره املاک موظفاند تا پایان تیر ماه سال بعد اظهارنامه درآمد املاک خود را طبق نمونهای که در سایت سازمان امورمالیاتی قرار گرفته است، تنظیم و به صورت الکترونیکی یا دستنویس ارسال نمایند. (نمونه آن در پایان این مقاله تقدیم شما میشود.)

مشاوره مالیاتی درآمد اجاره املاک

درآمد حاصل از اجاره املاک نیز مشابه سایر منابع مالیاتی به لحاظ نحوه گزارش درآمد یا سود حاصل از فروش املاک یا مالیات بساز بفروشی یا درآمد حاصل از اجاره املاک دارای نکات حائز اهمیتی است که با توجه به اهمیت و ابهامات آن، قانون مالیات املاک را در 2 مقاله تحت عناوین «مالیات بر اجاره املاک» و «مالیات بساز بفروشی» ارائه کردهایم که شما با توجه به آخرین تغییرات قانون و با مطالعه یا دریافت مشاوره مالیاتی درآمد اجاره املاک میتوانید از مالیاتی عادلانه برخوردار باشید.

شما فرمودین اگر مستاجر شخص حقوقی باشد شامل معافیت بر متراژ نمیشود و شخص مستاجر که حقوقی باشد باید 75 درصد از اجاره بها را به مالیات پرداخت کند!

اولا چرا انقدر زیاد 75 درصد از جاره به اداره مالیات

دوما مگر مالیات براجاره بر عهده موجر نیست؟ چرا فرمودین مستاجر باید پرداخت کند؟

سلام و عرض ادب جناب آقای فرهاد سلیمی

75% از اجاره بها بعنوان مبنای محاسبه مالیات قرار میگیرد، بعبارتی 75% اجاره بها هر مبلغی شد حاصل در 25% ضرب میگردد که نتیجه مالیات بر اجاره میشود

و در خصوص پرداخت مالیات اجاره توسط مستاجر باید به قانون مالیاتهای تکلیفی مراجعه کنیم که بجهت جلوگیری از عدم پرداخت توسط گیرنده مبلغ ( همچون مالیات بر حقوق که توسط کارفرما از حقوق کارگر کسر میگردد) پرداخت به سازمان امور مالیاتی بعهده مستاجر میباشد که در همین راستا عدم پرداخت و جرائم مربوطه نیز بهعهده شخص مکلف (مستاجر) میباشد.

در صورتی که نیاز به توضیح بیشتر بود بفرمائید.

با سلام ، طبق قانون اگر مبلغ اجاره ماهیانه ملک کمتر از رقم جدول ارزش اجاری باشد طبق جدول محاسبه میشود نه اظهارنامه اگر در یک منطقه ارزش اجاری یک ملک تجاری طبق جدول۱۰۰۰۰۰ تومان باشد و متراژ ملک ۱۰ متر برای محاسبه مالیات طبق جدول اجاره یک ماه میشود یک میلیون و بعد سایر ضرایب مثل عرض معبر ، ۷۵ درصد استهلاک ، طبقه و … اعمال میشود وبعد طبق ماده ۱۳۱ مالیات محاسبه میشود سوال من این است اجاره ماهیانه این مغازه از چه عددی تا چه عددی باشد مالیات طبق اظهارنامه محاسبه میشود ۸۰ درصد رقم جدول قبل از اعمال ضرایب یا بعد از آن ؟

سلام و عرض ادب جناب آقای علیرضا

به طور مشخص شما دسترسی به ارقام جدول ارزش معاملاتی منطقه برای سال جاری ندارید و حسابرس محترم مالیاتی نیز مبتنی بر گزارش سایر واحدهای مشابه در منطقه یا میانگینی از ارزش جاری منطقه مالیات شمارا محاسبه میکند، اضافه میکنم که ارزش معاملاتی، اجاری و ارزش جاری منطقه قبل از کسورات 25%ی ملاک محاسبات مالیات قرار میگیرد.

سلام وقت بخیر

سالن آرایشگری دارم که ملک آن واحد مسکونی هست

اداره مالیات هم بابت درآمد حاصله درخواست پوز داده یعنی ما سالن دارها باید حتما از دستگاه پوز استفاده کنیم

سوالی که دارم این هست که برای ارائه اظهارنامه مالیاتی ملک مسکونی به چه صورت باید لحاظ بشه و مالیاتش چجوری محاسبه میشه ؟

در اظهارنامه باید مسکونی بودن قید بشه ؟

ممنون از شما

سلام و عرض ادب

برای سازمان امور مالیات در رابطه با موضوعیت پرونده مالیاتی آرایشگاه تفاوتی ندارد.

اما در رابطه با مالیات بر اجاره املاک، در صورتی که کاربری آن اداری نباشد، میتوان اظهارنامه اجاره املاک را با کاربری مسکونی ارسال بفرمائید.

سلام

آیا همه املاکی که اجاره داده میشوند بلااستثناء مشمول مالیات بر درآمد اجااره میباشند؟

با سلام بخدمت شما کاربر محترم

خير ، درآمد هر شخص ناشي از اجاره واحد يا واحدهاي مسكوني در تهران تا مجموع يكصد و پنجاه متر مربع زيربناي مفيد و در ساير نقاط تا مجموع دويست مترمربع زيربناي مفيد از ماليات بر درآمد ناشي از اجاره املاك معاف مي باشد.

سلام وقتتون بخیر باشه

پرداخت مالیات تکلیفی با موجر میباشد یا مستاجر؟ آیا مستاجر اجازه داد مالیات تکلیفی که به دارایی پرداخت کرده را از اجاره خود و پرداختی به موجر کم کند؟

با سلام و عرض ادب بخدمت شما

پرداخت مالیات موجر تکلیف قانونی مستاجر است که از پرداختی اجاره به موجر باید کسر و مابه تفاوت را به موجر پرداخت نماید

با سلام خدمت شما

اظهارنامه اجاره املاك در صورتي كه ملك تجاري باشه و ٢ ميليارد رهن باشه ١٠٠ هزار تومن اجاره

ماخذ تبديل رهن به اجاره چي هست براي سازمان؟

با سلام بخدمت شما کاربر محترم

ماخذ محاسبه مالیات بر ودیعه یا رهن ، جدول محاسبه اجاره سازمان امور مالیاتی با توجه به محل ملک است که بر مبنای حداقل 80% ارزش روز و بهای املاک محاسبه میگردد و در هر صورت با توجه به سطح تورم و مغایرت این جدول با ارزش معاملاتی در بنگاه های معاملات مسکن ، مودی در این شرایط ذینفع می شود

مالیات اجاره بها بر اساس چه مدرک و مستندی محاسبه میشود؟

سلام و عرض ادب بخدمت شما کاربر گرامی

مالیات اجاره بها بر مبنای مبلغی که به سازمان امور مالیاتی ابراز میکنیم محاسبه میشه و در صورتی که کمتر از 80% جدول ارزش و بهای سازمان امور مالیاتی باشه منطبق با این جدول توسط سازمان امور مالیاتی محاسبه میشه اما اگر مستاجر شرکت باشه نیازی به اسناد و مدارک خاصی نیست طبق عدد اعلامی مستاجر اجاره بهای ما ملاک محاسبه قرار میگیرد فارغ از اینکه 80 % جدول اجاره بها در سازمان امور مالیاتی رعایت شده یا نه

سلام

نامه زدیم به اداره مالیات و در نامه مبلغ اجاره ملک و مبلغ مالیات اجاره را درج کردیم و درخواست کردیم که به اندازه مبلغ مالیات برای ما قبض صادر بشه که پرداخت کنیم، اداره مالیات اشتباها بجای اینکه به اندازه مبلغ مالیات قبض صادر کند ، معادل کل مبلغ اجاره را قبض صادر کرده و ماهم بدون کنترل قبض را پرداخت کردیم . حالا چه میتوان کرد؟ آیا مابه التفاوت اضافه پرداختی ما به عنوان پیش پرداخت سال بعد قابل استفاده است و یا مبلغ فوق قابل استرداد است یا خیر؟

با سلام و عرض ادب بخدمت شما کاربر گرامی

با توجه به اینکه در قوانین جمهوری اسلامی ایران از جمله قانون مالیات مستقیم اشتباه مودی مالیاتی باعث ضایع شدن حقی از ایشان نمیشود مودی محترم میتوانند با ارائه درخواست به سازمان امور مالیاتی مربوط درخواست استرداد اضافه پرداختی خود را داشته باشند که سازمان امور مالیاتی موظف است طی 3 ماه مراتب درخواست را ترتیب اثر دهد و یا در صورت عدم درخواست بستانکاری ایشان نزد سازمان امور مالیاتی محفوظ و برای سال آتی مورد محاسبه قرار میگیرد ، علیهذا اشتباه صورت گرفته لازم است که به اطلاع سازمان امور مالیاتی رسیده تا برای مودی بستانکاری مزبور لحاظ گردد.

سلام

صاحبان املاک چه زمانی موظف به ارائه اظهارنامه هستند ؟

با سلام بخدمت شما کاربر محترم

صاحبان املاک تا پایان تیر ماه سال بعد موظف به ارائه اظهارنامه درآمد املاک و تسویه بدهی مالیاتی مذکور می باشند