از مهمترین سوالاتی که برای تمام مؤدیان بعد از دریافت برگ تشخیص مالیات مطرح میشود، درباره نحوه برخورد با ممیز کل مالیاتی یا حدود اختیارات ممیز مالیاتی در مواردی همچون میزان بخشودگی مالیات تشخیصی، نحوه بخشودگی مالیاتی، نحوه تنظیم لایحه، مدت زمان اعتراض به برگ تشخیص، مدت زمان بررسی لایحه دفاعیه توسط ممیز مالیاتی، نحوه پاسخگویی ممیز مالیاتی، نحوه مطالبه از ممیز مالیاتی و حدود امتیازات قانونی مؤدیان در مطالبهگری از ممیز کل مالیاتی است. در این خصوص لازم است به آرای دیوان عدالت اداری درباره اختیارات ممیز کل مالیاتی و تغییرات قانون و بخشنامههای مربوط به آنها اشاره کنیم. در این نوشتار ما برآنیم هر یک از این موارد را به تفکیک منبع قانونی بهصورت پیوست تقدیم کنیم.

در صورت تمایل می توانید جهت دریافت مشاوره فوری و راهنمایی و همچنین بهره مندی از خدمات مالیاتی، علاوه بر تماس تلفنی میتوانید درخواست خود را در صفحه نحوه رسیدگی مالیاتی(لینک مرتبط) ثبت نمایید.

مهلت اعتراض به برگ تشخیص چقدر است؟

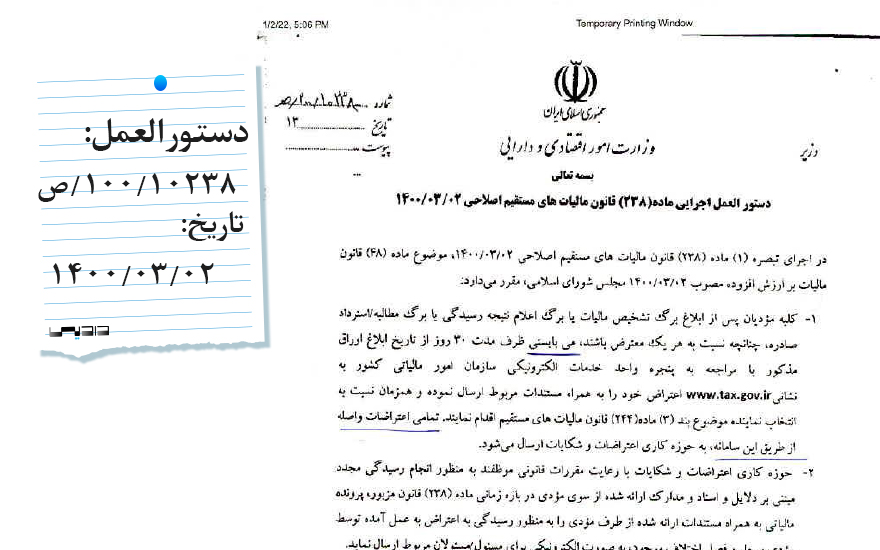

مهمترین سوالی که مؤدیان مالیاتی مد نظر دارند یا باید داشته باشند، این است که مهلت اعتراض به برگ تشخیص چقدر است؟ با استناد به ماده 238 جدید یا ماده 48 قانون ارزش افزوده دائمی، مؤدیان 30 روز بعد از دریافت یا ابلاغ برگ تشخیص، مهلت اعتراض به رأی حسابرسی محترم مالیاتی یا ممیز مالیاتی را نزد ممیز کل مالیاتی دارند و اگر تحویل ابلاغیه به صورت واقعی انجام شده باشد، در صورت عدم اعتراض، به منزله تأیید یا قبول برگ تشخیص است.

در صورت عدم اعتراض به برگ تشخیص آیا مالیات قطعی میشود؟

برای پاسخ به این سوال، ابتدا باید توضیح مختصری درباره ابلاغیه قانونی یا واقعی بدهیم. در مواردی که برگ تشخیص مالیات از طریق پست جمهوری اسلامی ایران یا الصاق به محل کار مؤدی یا اعلام در روزنامههای کثیرالانتشار ابلاغ شده باشد، تحت عنوان ابلاغ قانونی در نظر گرفته میشود. اما چنانچه لایحه اعتراضیه خود را به ممیز کل مالیاتی در رعایت ماده 238 قانون مالیاتهای مستقیم تقدیم نکرده باشد، طبق ماده 239 قانون مالیاتهای مستقیم در حکم معترض به برگ تشخیص مالیات شناخته میشود و پرونده امر برای رسیدگی به هیئت حل اختلاف مالیاتی ارجاع داده میشود. شایان ذکر است مؤدیان صرفاً باید به ابلاغیه واقعی یا ابلاغیه قانونی توجه داشته باشند.

برای توضیح بیشتر درباره ابلاغ واقعی، میتوان گفت به مواردی اطلاق میگردد که ابلاغ به دارندگانِ حق امضا یا پرسنل یا شخص مؤدی، تحویل داده شود.

آیا ارائه لایحه دفاعیه مالیاتی به صورت پستی یا حضوری امکانپذیر است؟

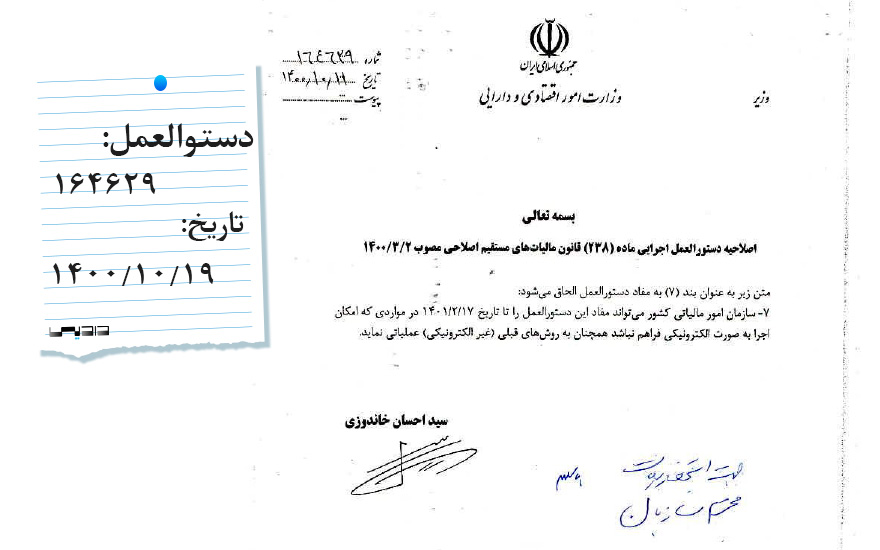

بعد از تغییرات به وجود آمده در سامانههای سازمان امور مالیاتی، مراجعه حضوری مؤدیان به سازمان امور مالیاتی به مراتب کمتر شده است و به این ترتیب، مسئولین مربوطه نیز گاهی از پذیرش لوایح مالیاتی امتناع میکنند و درخواست ثبت لایحه اعتراضی را به صورت الکترونیکی را دارند. در اینجا سوالی که برای مؤدیان مطرح میشود، این است که آیا ارائه لایحه دفاعیه مالیاتی به صورت پستی یا حضوری امکانپذیر است؟

بر همین اساس، آقای داوود منظور، ریاست وقت سازمان امور مالیاتی، طی ابلاغ دستورالعملی به شماره 200/1400/520، به تاریخ 1400/10/21 اذعان داشتهاند که مؤدیان میتوانند اعتراضات خود را در موعد مقرر قانونی، حداکثر تا سی روز پس از ابلاغ برگ تشخیص مالیات یا برگ اعلام نتیجه رسیدگی یا برگ مطالبه یا استرداد، علاوه بر ارسال از طریق سامانه، کمافیالسابق از طریق ارسال پستی یا ارائه درخواست به صورت حضوری به ادارات کل امور مالیاتی ذیربط نیز تسلیم نمایند.

البته در ماده 187 نیز به صراحت عنوان شده است، در مواردی که اظهارنامة مالیاتی یا سایر اوراقی که مؤدی مالیاتی به موجب مقررات مکلف به تسلیم آن میباشد و به وسیلة ادارة پست واصل میگردد، تاریخ تسلیم به ادارة پست در صورت احراز، تاریخ تسلیم به مراجع مربوط تلقی خواهد شد. این در حالی است که طبق قانون اساسی هیچ نوع قانون و بخشنامهای نباید مغایر با اصل و اساس قانون تنظیم گردد.

شرایط رسیدگی مجدد توسط ممیز کل مالیاتی چیست؟

طی بخشنامه شماره 72712/200/د پیرو دستورالعمل شماره 531/1400/200 مورخ 12/11/1400 و در اجرای بند (3) دستورالعمل مذکور مبنی بر تفویض اختیار تعیین مسئول یا مسئولان مربوط در اجرای ماده (238) قانون مالیاتهای مستقیم و دستورالعمل اجرایی آن، مقتضی است مدیران کل امور مالیاتی در تهران و مراکز استانها، مسئول یا مسئولان مربوط برای رسیدگی مجدد به اعتراض مؤدی در اجرای ماده (238) ق.م.م. را با رعایت دستورالعمل یاد شده، از بین مأموران مالیاتی به غیر از مأموران رسیدگیکننده به پرونده مالیاتی مورد رسیدگی انتخاب نمایند.

به عبارتی، ممیز کل مالیاتی میتواند شرایط رسیدگی مجدد پرونده مالیاتی را فراهم کند و این موضوع طی بخشنامه مذکور در حوزه اختیارات ایشان است تا از اطاله وقت مؤدیان در هیئتهای حل اختلاف مالیاتی جلوگیری نماید. این در حالی است که به واسطهی عدم اطلاع از بخشنامه مذکور، پرونده به هیئت حل اختلاف مالیاتی ارجاع میگردد.

نحوه تنظیم لایحه دفاعیه مالیاتی برای ارائه به ممیز کل مالیاتی

از مهمترین سوالاتی که در ابتدای این نوشتار به آن اشاره کردیم و مؤدیان مالیاتی و مشاوران مالیاتی به آن توجه دارند، نحوه تنظیم لایحه دفاعیه مالیاتی برای ارائه به ممیز کل مالیاتی است. در این خصوص باید به ماده 50 قانون مالیات بر ارزش افزوده جدید یا ماده 244 اصلاحی دیماه 1400 اشاره کنیم که قانونگذار اذعان داشته است، مؤدیان میتوانند در اولین لایحه تقدیمی خود یک نماینده از طرف اتاق بازرگانی، صنایع و معادن و کشاورزی ایران، اتاق تعاون ایران، جامعه حسابداران رسمی ایران، جامعه مشاوران رسمی مالیاتی ایران، مجامع حرفهای، اتاق اصناف ایران، شورای اسلامی شهر، کانون وکلا، مرکز وکلا، کارشناسان رسمی و مشاوران خانواده تعیین نمایند.

نکته حائز اهمیت این است، مؤدی میتواند با انتخاب نماینده دارای صلاحیت مبتنی بر موارد اعتراض در یک سوم آرای صادره در هیئت حل اختلاف مالیاتی مؤثر باشد. این در حالی است که عموماً عدم آگاهی از قانون باعث میشود این حق ضایع شود و نماینده مؤدی الزاماً تخصصی در موضوع اختلاف نداشته باشد. حال با توجه به پیچیدگی پروندهها پیشنهاد میکنیم در این خصوص از مشاوره مالیاتی کسب اطلاع کنید تا تصمیم مناسبی بگیرید.

گفتنی است در مقاله دیگری تحت عنوان «نحوه تنظیم لوایح مالیاتی» (بهزودی) به تشریح این مهم میپردازیم که پیشنهاد میکنیم آن نوشتار را نیز مدنظر داشته باشید.

آیا ممیز کل مالیاتی جزء مراجع حل اختلاف مالیاتی است؟

برای روشنگری در خصوص این ابهام، باید پاسخ دیوان عدالت اداری به شماره 140109970906010578 در تاریخ 1400/08/14 را مورد بررسی قرارداد که شاکی طی شکایتی با این عنوان نزد دیوان، خواستار ابطال جزء 2-3 (بند 3) ماده 42 آئیننامه موضوع ماده 219 قانون مالیاتهای مستقیم شده بود، با این استناد که:

- بررسی و رسیدگی رئیس امور مالیاتی به دلیل مفهوم مطلق ماده 238 قانون مالیاتهای مستقیم که توافق با مؤدی مالیاتی میباشد، خارج از مراکز فرجامخواهی است.

- مراجعه به ممیز کل مالیاتی به دلیل خارج بودن از مراکز فرجامخواهی قابلیت ابطال تمبر مالیاتی در راستای ماده 103 قانون مالیاتهای مستقیم را نداشته است و فقط وکیل پرونده در مراجع حل اختلاف مالیاتی نیاز به ابطال تمبر مالیاتی دارد که این گونه برداشت میشود که توافق با رئیس امور مالیاتی در راستای ماده 238 قانون مالیاتهای مستقیم از مراکز فرجامخواهی خارج است.

در همین خصوص، سازمان امور مالیاتی نیز طی جوابیهای با اشاره به ماده 239 اذعان داشت که عبارت «یا اختلاف بین خود و اداره امور مالیاتی را به شرح ماده 238 این قانون رفع نماید»، مبین این موضوع است که مراجع مذکور در ماده 238 نیز در عداد مراجع حل اختلاف مالیاتی به شمار میآیند.

رأی دیوان عدالت اداری، در خصوص تعیین حدود مراجع حل اختلاف مالیاتی

با لحاظ اینکه در مقرره مورد شکایت به شرح بند 3-2 از بند 3 ماده 42 آییننامه اجرایی موضوع ماده 219 قانون مالیاتهای مستقیم بیان شده است که اعتراضات مؤدیان مالیاتی در راستای تبصرههای 2 و 3 ماده 54 قانون قابل رسیدگی در راستای مفاد ماده 238 قانون خواهد بود و عمده ایراد شاکی به مصوبه ناظر بر این است که طبق مفاد تبصره 2 و 3 ماده 54 قانون مالیاتهای مستقیم اعتراض مؤدیان نسبت به مالیات بر اجاره و مابهالتفاوت آن صرفاً قابل اعتراض در هیئتهای حل اختلاف مالیاتی بوده و این در حالی است که از تبصره 2 و 3 ماده 54 این قانون چنین برداشتی نمیشود؛ چرا که اثبات «شیء نفی ماعدا» نمینماید و تبصرههای مذکور صرفاً درصدد بیان این مطلب است که این اعتراض از موارد اختلاف مالیاتی و مواد 170 و 244 قانون مالیاتهای مستقیم است و درصدد نفی اعمال ماده 238 قانون که یک فرایند حل اختلاف بین ادارات مالیاتی و مؤدیان قبل از ورود هیئتهای حل اختلاف به موضوع و از مصادیق مراجع حل اختلاف مالیاتی محسوب میگردد، نیست.

مفهوم «شیء نفی ما عدا نمینماید» چیست؟

مفهومی که از قاعده «شیء نفی ما عدا نمینماید» مستفاد میگردد، این است که اگر به عنوان نمونه، خصلت نیکی را برای فردی ثابت کردیم، این نشانگر آن نیست که هیچ فرد دیگری از این خصلت نیکو بهرهمند نیست؛ چراکه ما صرفاً درصدد بیان ویژگیهای فرد اول بودیم و به او پرداختیم؛ ویژگی دیگران باید بهطورجداگانه بررسی شود.

مشاوره مالیاتی و نحوه برخورد با ممیز کل مالیاتی

چنانکه در بالا توضیح داده شد، از نظر قانونگذار ممیز کل مالیاتی یا ماده 238 که در گروه هیئتهای حل اختلاف مالیاتی قرار دارد و بر این اساس از اهمیت بسیاری برخوردار است، پیشنهاد میشود قبل از مراجعه به ممیز کل مالیاتی، با توجه به پیچیدگی پروندههای مختلف، حتماً با یک مشاوره مالیاتی برای نحوه برخورد با ممیز کل مالیاتی مشورت نمایید تا به مناسبترین شکل امکان رویارویی با این موضوع را داشته باشید.