به منظور بررسی بخشنامهها و هزینههای قابل قبول یا هزینههای غیرقابل قبول مالیاتی، در ابتدا باید در نظر بگیریم که سازمان امور مالیاتی یا دولت به عنوان مهیاکننده زیرساختهای کسب سود در کشور، تحت عنوان شریک در کسب و کار و سودوزیان به شمار میآید. ما طبق الزام قانونی یا شراکتنامه، موظف به ارائه اظهارنامه پرداخت سهم از شراکت تحت عنوان مالیات هستیم. طبیعتاً هر شریکی برای کسب منافع بیشتر، به ارائه اظهارات یکسویه اکتفا نمیکند و بارها و بارها اظهارنامه ارائهشده مبتنی بر اسناد و مدارک را رسیدگی میکند تا به این اطمینان دست یابد که آیا هزینههای انجامشده منطبق با شراکتنامه (قوانین مورد تأیید سازمان امور مالیاتی) صورت گرفته است یا خیر. نتیجهی این بررسی به تأیید اظهارنامه و توافق و تأیید هزینههای انجام شده یا رد هزینهها و پرداخت سهم بیشتری از سود به شریک تجاری یا بهعبارتی پرداخت مالیات بیشتر به دولت منجر میشود. ما در این مقاله سعی داریم شما را با تمام زوایا و ابهامات قوانین که به انتفاع و پرداخت مالیاتی عادلانه میانجامد، آشنا کنیم.

لیست هزینههای غیر قابل قبول مالیاتی

ابتدا باید در نظر داشته باشید که هزینههای مورد قبول در قانون مالیاتهای مستقیم مؤکداً مبتنی بر قوانین شکلی است و در صورتیکه هزینههای انجام شده در راستای انجام فعالیتهای اصلی بوده و صرفاً در نامگذاری هزینه، شکل نامگذاری رعایت نشده باشد، هزینه مذکور از نظر مسئول رسیدگیکننده مورد قبول واقع نمیشود. اما پرسش اینجاست که قوانین شکلی چه خصوصیاتی دارند؟ قوانین از نظر سازمان امور مالیاتی به دو صورت ماهوی و شکلی بررسی میشود که هزینههای ماهوی به محتوا، دلیل و ساختار کیفی فعالیتهای اقتصادی مربوط میشود و قوانین شکلی منوط به رعایت ظاهر قانون (منطبق با متن صریح قانون) و متکی به اسناد و مدارک است. بر این اساس، میتوانیم دریابیم که چه سرفصلهایی تحت عنوان هزینه در قانون مالیات مستقیم ذکر شده است و فهرست هزینههای غیرقابل قبول مالیاتی جزء مواردی است که مغایر با طبقهبندی قانون باشد؛ به طور مثال، سرفصل، سایر هزینهها یا هزینههای متفرقه یا هزینه سرمایهگذاری و یا هزینه کسر انبار، در فهرست هزینههای غیر قابل قبول مالیاتی قرار دارند.

سقف هزینه قابل قبول دارایی

طبق استانداردهای حسابداری ایران و بخشنامه شماره 21688/230/د تاریخ 05/08/1392، هزینه عبارت است از کاهش در حقوق صاحبان سرمایه، بهجز مواردی که مربوط به برداشت یا ستانده صاحبان سرمایه باشد. طبق ماده 147 قانون مالیات مستقیم، هزینههایی که در حدود متعارف و به اتکای مدارک و مربوط به تحصیل درآمد مؤسسه با رعایت حدنصابهای مقرر باشد، جزء هزینههای قابل قبول در حسابداری و قانون مالیات مستقیم قرار میگیرد؛ بهعبارتی میتوان حدنصاب را معادل تطابق هزینهها با درآمدها نیز مورد توجه قرار داد که مسئول رسیدگیکننده با اطلاع کامل از صنف مشابه، توجیهپذیر بودن هزینهها را بررسی کند؛ به طور مثال، سقف هزینهای مانند مخارج مسافرت یا مأموریت که در ادامه مقاله به تمام این موارد میپردازیم.

هزینههای قابل قبول مالیاتی چه شرایطی دارند؟

برای پذیرش هزینهها از جانب سازمان امور مالیاتی، باید در نظر داشت، هزینههای بیشتر از 5 میلیون تومان، الزاماً از حساب بانکی مؤدی پرداخت شود (و این درحالی است که در هیچ بخشنامهای ذکر نشده است این حساب بانکی باید متعلق به شرکت باشد یا حساب بانکی شرکا نیز مورد قبول است). البته در این میان تمهیداتی نیز در نظر گرفته شده است؛ همچون اینکه در صورت داشتن روابط با هیئت وزیران، پرداختها یا برداشتهایی که در قانون پیشبینی نشده یا بیش از حدنصابهای مقرر در این فهرست هزینهها آمده باشد، اگر به تصویب هیئت وزیران برسد، مشمول هزینههای قابل قبول است. (هر چند در دادنامهای در همین خصوص ذکر شد که باید مصادیق هزینه محرز شود و در راستای فعالیتهای مربوط باشد، اما همچنان سایهی روابط بر این بخشنامه جاری است.)

شایان ذکر است، به جز هزینههای قابل قبول در قانون مالیاتهای مستقیم، به سایر قوانین موضوعه مثل قانون بودجه، قانون برنامه پنجساله، قانون رفع موانع تولید و قوانین دیگر، باید توجه ویژهای داشته باشیم؛ چرا که قوانین مصوب در بازههای مختلف، بنا به وضعیت سیاسی و اقتصادی یا معیشتی نسبت به قوانینی که در ادوار گذشته به تصویب رسیدهاند، در اولویت قرار دارند.

هزینه مأموریت قابل قبول مالیاتی

حد نصاب هزینه مأموریت یا مسافرت به خارج از کشور طبق تصویبنامه 38929ت/3286 هیئت وزیران در مورخ 87/01/19، روزانه مبلغ دویست هزار تومان تعیین شده است که این مبلغ برای شرکتهای تولیدی هر سال 180 روز، معادل 6 ماه و برای شرکتهای غیرتولیدی 60 روز (12 میلیون تومان) و برای اشخاص حقیقی 30 روز (6 میلیون تومان ) است که باید در دفاتر شرکت ثبت شده باشند و مازاد مخارجِ انجامشده جزء هزینههای غیرقابل قبول میباشد.

- هزینه تأمین ارز (برای مابه تفاوت نرخ رسمی بانک مرکزی و ارز آزاد به نسبت مجموع مبلغ مصوب) و هزینه خروج از کشور علاوه بر حدنصاب مخارج روزانه مورد پذیرش است.

پاداش هیئت مدیره جزء هزینههای قابل قبول مالیاتی است؟

با توجه به اینکه پاداش اعضای هیئت مدیره از سود قابل تقسیم پرداخت میشود، برای بررسی آن باید به قانون تجارت مراجعه شود که سود قابل تقسیم از سود خالص منهای زیانهای سنواتی و اندوخته قانونی و اختیاری و سود قابل تقسیم سنوات گذشته (اندوخته قانونی با کسر یکبیستم از سود تا زمانی که اندوخته قانونی به یکدهم سرمایه برسد، الزاماً ادامه دارد) بهدست میآید. مجمع عمومی با در نظر گرفتن ساعتهای حضور اعضای هیئتمدیره، مبلغی تحت عنوان حقوق و مبلغی تحت عنوان پاداش در نظر میگیرد که باید طبقنظر مجمع و به طور مقطوع باشد (و البته منطبق با اساسنامه). با توجه به رعایت شروط ذیل در قانون مالیات مستقیم، پرداخت به اعضای هیئت مدیره تحت عنوان پاداش یا حق حضور در قالب حقوق طبقهبندی میشود. (مشمول مالیات حقوق است.) حال اشاره به دو نکته الزامی است:

- پاداش هیئت مدیره در شرکتهای سهامی عام از 3% و شرکتهای سهامی خاص از 6% سودی که به صاحبان سهام(در طول یک سال) تعلق میگیرد، نباید تجاوز کند.

- این پاداش برای هر عضوِ موظف، از معادل یکسال حقوق پایه و برای هر عضو غیرموظف از حداقل پاداشی که به اعضای موظف هیئتمدیره تعلق میگیرد، نباید تجاوز کند. (هر تصمیمی در اساسنامه غیر از این باطل است.)

هزینههای قابل قبول در حسابداری مالیاتی و بخشنامه های مربوطه

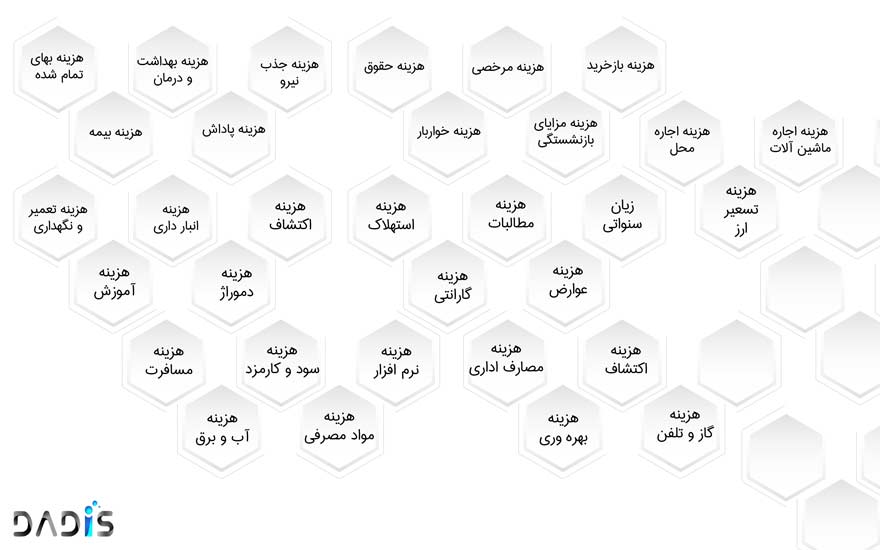

سرفصل های زیر به لحاظ قوانین شکلی از مهمترین مواردی هستند که تحت عنوان هزینه های قابل قبول در حسابداری مالیاتی به آنها اشاره کرد.

- بهای تمامشدهی کالای فروخته شده، هزینه مواد مصرفی (در کالا و خدمات فروخته شده) که میتوان بهعنوان بهای تمامشده مواد مصرفی یا مواد و لوازم مصرفی در تولید یا خدمات نیز طبقهبندی شوند؛

- هزینههای بهداشت و درمان، بیمه پرسنل، بیمه عمر و حوادث ناشی از کار کارکنان؛

- هزینه جذب نیرو (بر اساس مقررات استخدامی مؤسسه) یا جذب پرسنل؛

- هزینه حقوق بازنشستگی (یکدوازدهم معافیت سالیانه حقوق)، وظیفه، پایان خدمت طبق مقررات استخدامی، خسارت اخراج و بازخرید پرسنل و مرخصی استفاده نشده کارکنان؛

- هزینه حقوق و بیمه سهم کارفرما (هزینه کالا و خدمات مؤسسه برای پرسنل باید به قیمت تمامشده محاسبه گردد)؛

- هزینه پاداش، خواروبار، مزایای غیرنقدی، بهرهوری، آموزش و هزینه فوقالعاده مسافرت؛

- هزینه مزایای پایان خدمت کارکنان (معادل یک ماه آخرین حقوق و دستمزد) و پسانداز کارکنان (3% پرداختی به تأمین اجتماعی)؛

- هزینه اجاره (در حدود متعارف)؛

- هزینه اجاره ماشینآلات؛

- هزینه تعمیر و نگهداری ساختمان (در صورت اجاری بودن، هزینههای اساسی از طرف مستأجر منطقی و مورد قبول نیست)؛

- هزینه تعمیر و نگهداری ماشینآلات، اموال و اثاثیه؛

- هزینه انبارداری؛

- هزینه بیمه داراییها؛

- هزینه اکتشاف (معادنی که هنوز بهرهبرداری نشدهاند)؛

- هزینه استهلاک؛

- هزینه مطالبات مشکوکالوصول و مطالبات لاوصول؛

- زیان سنواتی (به شرط احراز و تأیید ممیز مالیاتی)؛

- هزینه زیان تسعیر ارز (به شرط استفاده از روش یکنواخت)؛

- هزینه خسارت معطلی یا هزینه دموراژ؛

- هزینه گارانتی (در صورتی که مربوط به همان دوره باشد)؛

- هزینه حقوق و عوارض یا حقالامتیاز (پرداختی به شهرداریها و وزارتخانهها یا مؤسسات دولتی وابسته به آنها)؛

- هزینههای تحقیقاتی، آموزش، خرید کتاب و نشریات یا لوح فشرده، بازاریابی، تبلیغات و نمایشگاه؛

- هزینهی خسارت وارده (مشروط بر اینکه…)؛

- هزینههای فرهنگی، ورزشی و رفاهی کارگران به مبلغ هزار تومان به ازای هر کارگر؛

- هزینه حمل و نقل، ایاب و ذهاب، پست؛

- هزینه آبدارخانه و پذیرایی؛

- هزینههای حقالعمل کاری، حقالوکاله، حقالمشاوره، حق حضور، حسابرسی و بازرسی؛

- هزینه نرمافزار و نصب و راهاندازی؛

- هزینه آب، برق، گاز و تلفن؛

- هزینه سود و کارمزد پرداختی به بانکها و مؤسسات اعتباری غیر بانکی؛

- هزینه مصارف و ملزومات اداری (به شرطی که ظرف یک سال مستهلک بشوند)؛

- هزینه حق عضویت و حق اشتراک (الزاماً باید مربوط به فعالیت شغلی باشد)؛

- هزینه تلفات شبکه انتقال و توزیع برق (به شرطی که در بودجه سالیانه شرکت مقرر شده باشد و به تصویب مجمع عمومی هم رسید باشد، در صورت ارائه اسناد مدارک تا 11% هزینه پذیرفته میشود)؛

- هزینه احداث، توسعه، تکمیل و تجهیز فضاهای فرهنگی و آموزشی (در صورتیکه سازمان توسعه، نوسازی و تجهیز مدارس کشور آن را تأیید کند؛ برنامه پنجساله ششم توسعه)؛

- هزینه احداث و تکمیل و تجهیز فضاها و اماکن ورزشی (با تأیید وزارت ورزش و جوانان؛ برنامه پنجساله ششم توسعه)؛

- هزینه مالی استهلاک کسر اوراق بهادار (اوراق مشارکت و انواع سکوک ( اوراق اجاره، مرابحه و…)) تحت نظارت سازمان بورس و اوراق بهادار (جزء هزینههای قابل قبول ناشر است)؛

- هزینه احداث مراکز توانبخشی (با تأیید سازمان بهزیستی)؛

- هزینه کمک به مساجد و حوزههای علمیه؛

- و غیره …( که باید در قوانین دیگر مورد بررسی قرار بگیرند).

زیان قابل قبول مالیاتی یا هزینه خسارت وارده

با توجه به هزینه بالای خسارت غیرمترقبه و اینکه احتمال وقوع این هزینه خارج از روال معمول عملیات مؤسسه است، مسئول رسیدگیکننده مبتنی بر اسناد و مدارک موجود، حادثه را با حساسیت بیشتری بررسی میکند. از این رو توجه به نکات زیر الزام دارد:

- وجود خسارت با گواهی یا تأییدیه که از سمت سازمانهای ذیصلاح تأیید بشود.

- موضوع و میزان آن مشخص باشد.

- طبق مقررات قانون یا قراردادهای موجود جبران آن به عهده دیگری نبوده یا در هر صورت از طریق دیگران جبران نشده باشد.

- ارائه تعهد کتبی که از سمت هیچ ارگانی این خسارت جبران نخواهد شد.

هزینه مطالبات مشکوکالوصول یا هزینه مطالبات لاوصول

- مطالبات مربوط به فعالیت مؤسسه باشد.

- تا قبل از وصول، تحت عنوان ذخیره و هزینه مطالبات مشکوکالوصول ثبت شود.

- میزان ذخیره مطالبات مشکوکالوصول برای هر یک از بدهکاران به صورت تفکیک شده ثبت بشود.

- هزینه مطالبات مربوط به طلب از کارمندان یا مدیران یا سهامداران شرکت یا شرکتهای وابسته نباشد.

- هزینه مطالبات مشکوکالوصول (در صورت بیمه بودن)، پس از کسر مبلغ دریافتی از بیمه مربوط ثبت گردد.

- چنانچه مطالبات مؤسسه از پوشش بیمهای برخوردار باشد، در صورت لاوصول بودن آن،مازاد میزان پوشش بیمهای قابل قبول برای ایجاد ذخیره خواهد بود.

- لاوصول ماندن مطالبات محرز باشد.

- اسناد و مدارک موجود بر احتمال لاوصول ماندن طلب قابل اتکا باشد (که از نظر سازمان امور مالیاتی منوط به رأی دادگاه است).

هزینه تبلیغات قابل قبول مالیاتی

- به شرطی که هزینههای تبلیغات و بازاریابی برای تولید یا ارائه خدمات در دوره جاری باشد (که این بند به معنی قبول هزینههای تبلیغات در دوره جاری میباشد). چنانچه برای دوره آتی است، مربوط به قبل از بهرهبرداری باشد و هزینههای انجام شده تا 10 سال به اقساط مساوی مستهلک شود.

- هزینههای بازاریابی و تبلیغات برای معرفی محصول یا خدمات اصلی مؤسسه باشد.

- هزینه بازاریابی و تبلیغات و هزینههای نمایشگاهی به منظور صادرات صورت بگیرد.

هزینههای تحقیقاتی در چه صورت جزء هزینههای مورد قبول سازمان امور مالیاتی است؟

- فهرست طرحهای تحقیقاتی به دبیرخانه سازمان امور مالیاتی مربوطه اعلام شود.

- طرح تحقیقاتی باید در راستای فعالیت و تحصیل درآمد موسسه باشد.

- متکی به اسناد و مدارک قابل قبول باشد.

نحوه محاسبه استهلاک داراییها به چه صورت است؟

ابتدا با این فرض که استهلاک داراییها نتیجهی کاهش ارزش دارایی است، با این سؤال مواجه میشویم که آیا به غیر از داراییها، اجزای ترازنامه یا سود و زیان نیز با کاهش ارزش یا استهلاک مواجه میشوند؟ جواب این سؤال را باید در بستن هزینههای هر دوره در همان دوره یا تقسیط هزینه در ادوار مختلف بررسی کرد که بر این اساس، هزینهها نیز مستهلک و ارزش یا تأثیر آنها رفتهرفته از چرخه عملیاتی از بین میرود یا خارج میشود و تعمیرات اساسی با توجه به ساختار هزینهای میتواند باعث افزایش طول عمر دارایی و تغییر برآورد در هزینه بشود. (که گاهی رویکردی مناسب برای جلوگیری از برونرفت منابع مالی تحت قالب مالیات از مؤسسه است.)

داراییها به چه روشهایی مستهلک میگردند؟

- روش خط مستقیم: در این روش عمر مفید و بهای تمامشدهی دارایی به طور مساوی در هر سال مستهلک میگردد که این روش در سالهای اول باعث پرداخت مالیات کمتر و در سالهای پایانی تأثیر ناچیزی در مالیات پرداختی دارد که با توجه به شرایط تورم و بررسی ارزش زمانی پول، متوجه میشویم که این روش برای کارفرما مقبولیت بیشتری دارد.

- روش مانده نزولی: مبتنی بر ارزش دفتری داراییها محاسبه میگردد.

- روش تعداد تولید: بر اساس میزان تولید و کارایی، ارزش دارایی کاهش پیدا میکند.

به نظر شما آموزش قانون مالیات مستقیم یا استفاده از مشاوره مالیاتی مناسبتر است؟

جواب این سؤال با توجه به زمان شما پاسخ داده میشود؛ چراکه مشاوره مالیاتی به بررسی یک موضوع خاص، به طور مثال هزینههای قابل قبول مالیاتی و موارد وابسته به آن و سایر قوانین، همچون قانون برنامه پنجساله و قانون بودجه در خصوص هزینههای قابل قبول مالیاتی، میپردازد؛ درصورتیکه آموزش قانون مالیات مستقیم در عین توجه به صنعت شما، نگاهی کلان به ساختار قانون مالیات مستقیم و سایر قوانین مصوب مربوط به نوع فعالیت شما همراه با ارائه بسیاری نکات کاربردی دارد.