ابتدا به صورت ساده و خلاصه درباره اقداماتی توضیح میدهیم که بعد از فوت یکی از بستگان باید انجام بدهیم.

درخصوص مالیات بر ارث یا مالیات انحصار وراثت بعد از وفات، شما یک سال پس از گواهی فوت فرصت دارید اظهارنامهای به سازمان امور مالیاتی ارسال کنید. اما این اظهارنامه چه کاربردی دارد؟ شما با ارائه این اظهارنامه به سازمان امور مالیاتی میتوانید هزینههای کفن و دفن و آداب شرعی و مهمتر از همه بدهیهای متوفی را از داراییهای او کسر کنید و بابت تقسیم باقیمانده آن مالیات پرداخت کنید. اینجا با سه سؤال خیلی مهم روبهرو میشویم:

اگر اظهارنامه متوفی را به سازمان امور مالیاتی تسلیم نکنیم، امکان کسر بدهی و آداب شرعی از داراییهای بهجامانده وجود دارد؟

- خیر، صرفاً در صورت ارائه اظهارنامه امکان کسر دیون و هزینهها امکانپذیر است.

آیا عدم تسلیم اظهارنامه متوفی موجب تعلق جریمه عدم تسلیم اظهارنامه میشود؟

- خیر، عدم تسلیم این اظهارنامه هیچگونه جریمهای را برای وراث ایجاد نخواهد کرد و صرفاً امکان کسر هزینه و دیون را از دست میدهید.

اگر بعد از تسلیم اظهارنامه متوجه شدیم که متوفی بدهیهای دیگری نیز دارد، آیا امکان اضافه کردن آنها به اظهارنامه وجود دارد؟

- شما تا یک سال پس از تاریخ وفات و تسلیم اظهارنامه میتوانید اظهارنامهای را که به سازمان تسلیم کردید، اصلاح کنید تا رقم بدهی و دیگر اقلام را افزایش بدهید؛ اما بعد از یک سال این امکان از شما سلب میشود.

آیا درصورتیکه اموال متوفی را صلح یا هبه کنیم، مشمول پرداخت میشویم؟

- اگر اموال متوفی یا مالی را که به ما ارث رسیده است هبه یا صلح کنیم، مشمول مالیات نمیشویم؛ اما شخصی که اموال متوفی به ایشان صلح شده است، مشمول مالیات بر درآمد اتفاقی میشود. در همین خصوص به این نکته توجه داشته باشید که مالیات بر درآمد اتفاقی مشمول ماده 131 یا بهعبارتی حدود 25 درصد مبلغ دارایی مورد انتقال است. حال اگر شما از بستگان درجهیک باشید و ملکی به شما به ارث رسیده باشد، 7.5 درصد بابت دریافت ملک به نام خود از بابت مالیات بر ارث باید پرداخت کنید و 5 درصد زمان انتقال به نفر بعدی باید مالیات پرداخت کنید. به این ترتیب شما فقط 12.5 درصد مالیات پرداخت کردهاید که این رقم دقیقاً نصف مالیات بر درآمد اتفاقی است.

مقالات مرتبط: نحوه ارسال اظهارنامه مالیاتی

اظهارنامه مالیاتی متوفی

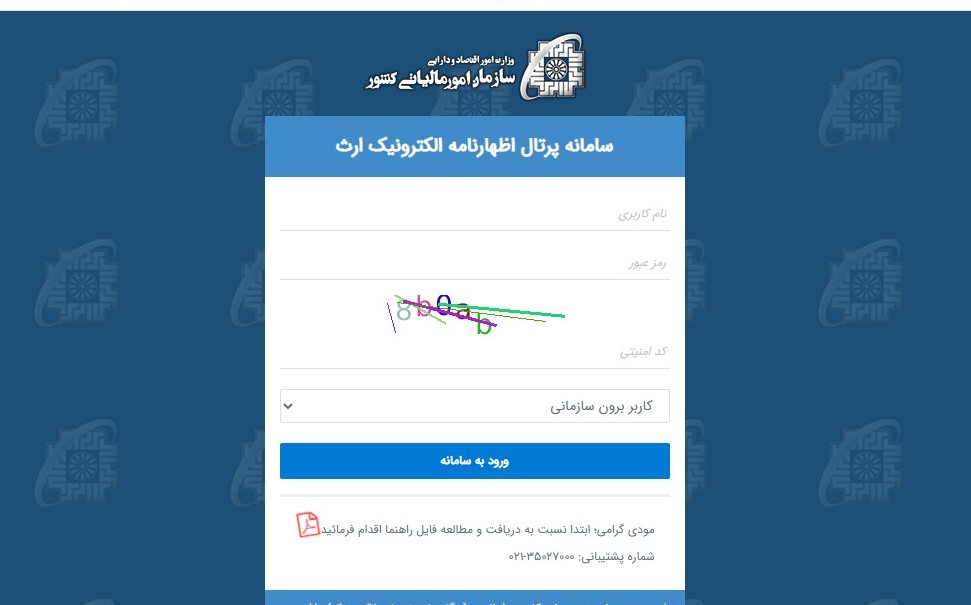

در خصوص ارسال اظهارنامه مالیاتی متوفی شما باید به سامانه پرتال اظهارنامه الکترونیک ارث بروید و بعد از انجام ثبت نام نسبت به تکمیل اطلاعات اظهارنامه مالیاتی متوفی اقدام کنید، اما شما قبل از ارسال اظهارنامه مالیاتی متوفی باید اطلاعات کاملی در این خصوص داشته باشید که برای حفظ هر چه بیشتر و بهتر منابع مالی خود پیشنهاد میکنم این نوشتار را با دقت دنبال کنید و چنانچه سوالی برای شما مطرح شد ذیل این نوشتار مطرح بفرمائید تا در اسرع وقت پاسخگوی شما خانواده محترم باشیم .

مقالات مرتبط: بهترین مشاور مالیاتی در غرب تهران

نحوه محاسبه مالیات بر ارث سهام و سود بانکی

رویهمرفته، به جز دیون متوفی، تمام داراییهای وی مشمول مالیات است و تنها موضوع، تفاوت در اخذ مالیات نسبت به داراییهاست؛ به طور مثال سپردههای بانکی، اوراق مشارکت و اوراق بهادار و سود تعلق گرفته با کسر 3% بهعنوان مالیات بر نقل و انتقال نسبت به مجموع اصل و سود بهدست آمده محاسبه و کسر میگردد. (به استثنای سهام و سهمالشرکه و حق تقدم سهام) مبلغ سهام و سهمالشرکه و حق تقدم سهام شرکتهای خارج از بورس 6% و برای سهام و سهمالشرکه و حق تقدم سهام شرکتهای پذیرفته شده در بورس اوراق بهادار 1.5% نسبت به تاریخ انتقال به وراث، محاسبه میگردد و نسبت به مواردی که خارج از این قاعده و موارد فوق است، به نرخ 10% به ارزش روزِ انتقال، محاسبه و از وراث کسر میگردد.

در نظر داشته باشید که در خصوص کسر بدهی یا مالیات متوفی، مبنای سازمان امور مالیاتی بر اساس ارزش نقدشوندگی به ترتیب زیر میباشد.

- سپردههای بانکی، اوراق مشارکت و سایر اوراق بهادار

- سهام و سهم الشرکه و حق تقدم آنها

- حقالامتیاز و سایر اموال و حقوق مالی

- انواع وسایل نقلیه موتوری، زمینی، دریایی و هوایی

- املاک و حق واگذاری محل

ماده 17 قانون مالیات های مستقیم

اموال و دارایی هایی که در نتیجه فوت شخص اعم از فوت واقعی یا فرضی انتقال می یابد، به شرح زیر مشمول مالیات است:

1- نسبت به سپردههای بانکی، اوراق مشارکت و سایر اوراق بهادار به استثنای موارد مندرج در بند (2) این ماده و سودهای متعلق به آنها و همچنین سود سهام و سهم الشرکه تا تاریخ ثبت انتقال به نام وراث و یا پرداخت و تحویل به آنها به نرخ سه درصد (3%)

2- نسبت به سهام و سهم الشرکه و حق تقدم آنها یک و نیم (1/5) برابر نرخهای مذکور در تبصره (1) ماده (143) و ماده (143مکرر) این قانون طبق مقررات مزبور در تاریخ ثبت انتقال به نام وراث

3- نسبت به حقالامتیاز و سایر اموال و حقوق مالی که در بندهای مذکور به آنها تصریح نشده است، به نرخ ده درصد (10%) ارزش روز در تاریخ تحویل یا ثبت انتقال به نام وراث

4- نسبت به انواع وسایل نقلیه موتوری، زمینی، دریایی و هوایی به نرخ دو درصد (2%) بهای اعلامی توسط سازمان امور مالیاتی کشور در تاریخ ثبت انتقال به نام وراث

5- نسبت به املاک و حق واگذاری محل یک و نیم (1/5) برابر نرخهای مذکور در ماده (59) این قانون به مأخذ ارزش معاملاتی املاک و یا به مأخذ ارزش روز حق واگذاری حسب مورد، در تاریخ ثبت انتقال به نام وراث

6- نسبت به اموال و دارایی های متعلق به متوفای ایرانی که در خارج از کشور واقع شده است پس از کسر مالیات بر ارثی که از آن بابت به دولت محل وقوع اموال و دارایی ها پرداخت شده است به نرخ ده درصد (10%) ارزش ماترک که مأخذ محاسبه مالیات بر ارث در کشور محل وقوع مال قرار گرفته است. در صورت عدم شمول مالیات بر ارث در کشور مزبور به مأخذ ارزش روز انتقال یا تحویل به نام وراث

نحوه محاسبه مالیات بر ارث سهام عدالت

طبق بخشنامه شماره 200/97/114 مورخ 1397/08/13 سهام عدالت از مصادیق بند بند (2) ماده 17 میباشد و نسبت به سهام و سهم الشرکه و حق تقدم آن ها مشمول مالیاتی به میزان یک و نیم(5/1) برابر نرخ های مذکور در تبصره (1) ماده 143 و ماده 143 مکرر این قانون طبق مقررات مزبور در تاریخ ثبت انتقال به نام وراث طبقه اول میباشد.

از آنجا که بعد از فوت شخص، اموال و دارایی او به وراث (در اصطلاح ماترک) انتقال پیدا میکند، ضروری است برای استفاده از ظرفیتهای قانونی اطلاعات کاملی نسبت به آن داشته باشیم. البته با توجه به اینکه بازماندگان تا مدتی مشغول مراسم سوگواری هستند، قانون نیز با این تناسب، برای ایشان مهلت ارائه اظهارنامه و استفاده از این ظرفیت را در نظر گرفته است که هزینههای دیون شرعی بعد از وفات مورد قبول واقع بشود.

پادکست نحوه کاهش مالیات بر ارث

شما میتوانید هرگونه سوالی در خصوص مالیات بر ارث داشتید در ذیل همین نوشتار مطرح کنید تا در اسرع وقت پاسخگوی شما باشیم و در صورتی که نیاز به مشاوره تلفنی دارید میتوانید جهت دریافت مشاوره فوری و راهنمایی و همچنین بهره مندی از خدمات مالیاتی، درخواست خود را در بخش مشاوره مالیاتی کادر با تجربه و حرفه ای دادیس ثبت نمایید.

نحوه محاسبه مالیات بر ارث خانه، زمین و مالیات بر ارث خودرو

البته در نظر داشته باشید که در خصوص اموال متوفی در خارج از کشور:

وسایل نقلیهای که دارای موتور بنزینی یا گازوئیلی یا هر نوع سوخت دیگری هستند، با ضریب 2% در ارزش اعلامی توسط سازمان امور مالیاتی، املاک مسکونی به نرخ 15% و املاک تجاری علاوه به نرخ 21% و نسبت به اموالی که در خارج از کشور به نام متوفی است، به نرخ 10% نسبت به مبلغ روز دارایی محاسبه و کسر میگردد.

- مشمول کسر آداب شرعی و هزینههای کفی و دفن ماترک نمیباشد،

- در صورتی که در محل وفات مشمول کسر مالیات گردد، مبنای محاسبه مالیات ایشان در ایران بر مبنای 10% قیمتهای تعیین شده در کشور محل فوت میباشد،

- چنانچه متوفی ایرانی در کشور دیگری فوت کرده باشد و در محل مذکور مشمول مالیات نشده باشد، ارزش داراییهای ایشان که مبنای مالیاتستانی قرار میگیرد، ارزش محلی دارایی است که 10% آن مالیات بر ماترک میباشد.

آیا محروم کردن از ارث قانونی است؟

طبق ماده 837 قانون مدنی، امکان محرومیت هر یک از وراث از ارث وجود ندارد و در صورتیکه به محروم کردن یک یا چند نفر از وراث از ارث اشاره شده باشد، وصیتنامه از درجه اعتبار ساقط است.

اما به طور کلی طبق ماده ۸۴۳ قانون مدنی، وصیت زیادتر از ثلث یا یکسوم ترکه، نافذ نیست، بهعبارتی متوفی صرفا اختیار یکسوم اموال خود جهت اختصاص به هریک از وراث را دارد.

بیشتر بخوانید: گروه بندی مشاغل مالیاتی

سهم همسر از ارث

طبق ماده 946 قانون مدنی، سهم ارث زن از شوهرش، در صورت داشتن فرزند، یک هشتم از اموالی است که قابلیت جابهجایی دارند و یک هشتم از اموال غیرمنقول یا اموالی که جابهجا نمیشوند، مثل زمین یا ساختمان که بهعنوان اموال غیرمنقول و خودرو بهعنوان اموال منقول یا جابهجا شونده است. اگر متوفی فرزندی نداشته باشد، همسر(زن) یکچهارم از اموال منقول، مثل خودرو و یکهشتم از زمین و ساختمان ارث میبرد که در صورت تعدد همسران متوفی، نسبت یک هشتم از زمین و ساختمانها بین تمام آنها به نسبت مساوی تقسیم میگردد.

سهم ارث مرد از همسرش، در صورتی که فرزندی نداشته باشد، یکدوم و در صورت داشتن فرزند، یکچهارم است.

مالیات بر ارث به تمام اموال تعلق نمیگیرد؛ اموالی از قبیل مستمری بازنشستگی، سنوات پایان کار، دیه یا خسارت بیمه عمر، از مالیات بر ارث معاف هستند؛ به این علت که جزء حداقلهای معیشتی و زندگی محسوب میشود.

نحوه مطالبه مهریه زن از ارث

باید در نظر داشت که مهریه زن جزء دیون ممتاز است و در صورت مطالبه، ابتدا باید مهریه ایشان پرداخت گردد، سپس مابقی دیون مورد رسیدگی قرار گیرد.

ارث چیست ؟

طبق تعریف قانون مدنی در مواد 862 یا ماده 863، ارث مال یا حقی است که پس از مرگ به بازماندگان (خانواده و بستگان) میرسد.

نحوه دریافت گواهی انحصار وراثت

برای دریافت گواهی و اجازه انحصار وراثت توسط دفاتر اسناد رسمی، باید ابتدا به اداره ثبت احوال مراجعه کرد تا با گزارش وفات نسبت به باطل شدن شناسنامه متوفی اقدام و گواهی فوت صادر شود؛ سپس با مراجعه به شورای حل اختلاف محل، گواهی انحصار وراثت را دریافت کنند.

مدارک لازم انحصار وراثت

مدارک لازم برای انحصار وراثت شامل شناسنامه، گواهی فوت متوفی، استشهادیه محضری، رسید گواهی مالیات بر ارث، آگهی فوت و کپی برابر اصل شده شناسنامه وراث میباشد.

اظهارنامه مالیات بر ارث اشخاص متوفی که پرونده مالیاتی دارند

مؤدیان یا اشخاص حقیقی یا صاحبان مشاغل که فوت نمودهاند و پرونده مالیاتی فعال در سازمان امور مالیاتی دارند، اظهارنامه مالیاتی آنها تا زمان حیات ایشان، باید توسط یک نفر از وراث (به نمایندگی از سایر وراث) تا پایان خرداد ماه سال بعد (موعد تسلیم اظهارنامه اشخاص حقیقی) به سازمان امور مالیاتی ارسال بشود که لازمه ارسال اظهارنامه، درج اطلاعات هویتی تمام وراث(بعنوان نماینده) در سامانه مالیاتی است. بعد از آن رسیدگی به عملکرد شخص متوفی همچون سایر مؤدیان فعال (تا تاریخی که در قید حیات بودهاند) از طرف سازمان امور مالیاتی مورد بررسی قرار میگیرد.

بیشتر بخوانید: مهلت ارسال اظهارنامه ارزش افزوده

نحوه محاسبه مالیات بر ارث وراث طبقه اول، دوم و سوم

باید در نظر داشته باشیم که پدر، مادر، زن، شوهر، اولاد و اولادِ اولاد، طبقه اول محسوب میشوند و اجداد، برادر، خواهر و اولاد آنها طبقه دوم، و عمو، عمه، دایی، خاله و اولاد آنها طبقه سوم محسوب میشوند که ضرائب مالیات بر ارث طبقه اول را در بندهای بالا بررسی کردیم و مالیات بر ارث وراث طبقه دوم، دو برابر طبقه اول و مالیات بر ارث برای طبقه سوم، چهار برابر مالیات بر ارث طبقه اول محاسبه میگردد. در صورتیکه متوفی تبعه خارج از ایران باشد، مالیات بر ارث ایشان با ضرائب طبقه اول محاسبه میشود.

معافیت مالیات بر ارث یا کاهش مالیات بر ارث

حقوق بازنشستگی و سنوات خدمتی یا مزایایی که در پایان دوران اشتغال به متوفی تعلق میگیرد یا خسارت اخراج یا بازخرید از خدمت و مرخصیهای استفاده نشده و استحقاقی و بیمه تأمین اجتماعی یا وجوهی که توسط مؤسسات بیمهگذار (مثل بیمه عمر یا خسارت یا دیه) به ورثه پرداخت میشود و اثاثیه منزل فرد متوفی از مالیات بر ارث معاف است. شایان ذکر است، در صورتیکه تا یک سال از تاریخ وفات، اظهارنامهای مبنی بر اعلام هزینههای کفن و دفن و وجبات مالی و عبادی طبق فرم مخصوصی که سازمان امور مالیاتی در اختیار وراث میگذارد، به سازمان امور مالیاتی تقدیم یا اظهار شود، این هزینهها از نظر سازمان امور مالیاتی قابل قبول است و این مبالغ از داراییهای قابل انتقال به وراث کسر میگردد. در صورتیکه بدهیها (با ارائه مستندات و اسناد و مدارک) و هزینههای کفن و دفن کمتر از داراییهای متوفی باشد، وراث مشمول مالیات بر ارث نخواهند شد.

مفاصا حساب مالیات بر ارث چه منفعتی برای وراث دارد؟

طبق قوانین بانکی و دفاتر اسناد رسمی و سایر ارگانهای دولتی، تا زمانی که وراث رونوشت یا گواهی مفاصا حساب مالیات بر ارث را به سازمان مربوطه تقدیم نکند، سازمانها اجازه هیچگونه نقل و انتقال و پرداخت بانکی را ندارند و در غیر این صورت، تضامناً مسئول جبران خسارت وارده به دولت هستند. اشخاص حقیقی یا حقوقی باید در نظر داشته باشند که بعد از فوت، تمام سامانههای دفاتر اسناد رسمی بسته میشود، تمام وکالتنامههای صادره توسط متوفی ابطال میگردد و بعد از آن شخصی که وکالت از فرد متوفی دارد، باید با ارائه اسناد و مدارکی از وراث درخواست کند تا بعد از پرداخت مالیات بر ارث، ابتدا سند را به نام خود و سپس به دارنده وکالت از فرد متوفی نقل و انتقال بدهند.

فرار از مالیات بر ارث آیا به نفع وراث است؟

به وراث توصیه میشود، به جای فرار از مالیات بر ارث، هرچه سریعتر به سازمان امور مالیاتی مراجعه و با دریافت فرم اظهارنامه مالیات بر ارث اقدام نمایند؛ چرا که در صورت تأخیر در ارائه اظهارنامه مالیات بر ارث (بیشتر از یک سال) هزینههای کفن و دفن و آداب شرعی مورد قبول سازمان امور مالیاتی واقع نمیشود و قابل کسر از داراییهای فرد متوفی نیست و با تأخیر در دریافت مفاصا حساب مالیاتی، نقل و انتقال داراییها و دریافت وجوه سپرده بانکی متوفی امکانپذیر نمیباشد. گفتنی است، سازمان امور مالیاتی با استعلام از سازمانهای مربوطه و با در نظر گرفتن سود دریافتی و ارزش تجاری املاک و سهام یا سایر اوراق قرضه در زمان ارائه اظهارنامه مبتنی بر ارزش روز داراییها، مالیات را محاسبه و از ماترک یا وراث اخذ مینماید و اگر مشخص شود اظهارات وراث خلاف واقعیت بوده و کتمان دارایی یا اموال صورت گرفته است، سازمان امور مالیاتی علاوه بر اصل، نسبت به وصول جریمه از وراث نیز اقدام مینماید.

مهلت پرداخت مالیات بر ارث و قسطبندی مالیات بر ارث

مهلت پرداخت مالیات بر ارث توسط ماترک، زمان تسلیم اظهارنامه و برآورد و تشخیص توسط مسئول رسیدگیکننده است که با درخواست وراث سازمان امور مالیاتی و با قید ضمانت بعد از وصول، این امکان قانونی را دارد.

برای اطلاعات بیشتر در خصوص اقلامی که بدهی قلمداد میشوند میتوانید به این نوشتار در ویکیپدیا مراجعه کنید.

چه زمانی ارث به دولت میرسد؟

در صورتی که متوفی به جز همسر خود فرزند یا خویشاوندی نداشته باشد، پس از پرداخت یک چهارم سهم به زن و یک دوم سهم به مرد، مابقی آن جزء سهم دولت از ارث میباشد و این در حالی است که یک چهارم سهم زن در صورت تعدد زوجه به نسبت مساوی بین آنها تقسیم گردد.

بیشتر بخوانید: تهاتر مالیاتی چیست؟

مشاوره مالیات بر ارث

با توجه به اینکه امور قانونی متوفی برای بستگان و خانواده خوشایند نیست و حتی این موضوع مطرح میشود که هیچ فردی از اعضای خانواده این اجازه را ندارد که به اموال فرد درگذشته فکر کند و این اموال باید به همین صورت باقی بماند و این احساس وجود دارد که خود متوفی برای بازماندگان ارزش وصفناپذیری دارد، با تمام این اوصاف، دیون متوفی باید پرداخت گردد و مراحل قانونی این موضوع اگر به نحو صحیحی شکل بگیرد، حتی در نذوراتی که برای مرحوم در نظر گرفته میشود، میتواند مؤثر باشد. از این رو مؤسسه دادیس، ضمن ابراز همدردی، با مشاوره رایگان مالیات بر ارث در این امر کنار شما خواهد بود تا انجام امور قانونی و شرعی متوفی برای بازماندگان تسهیل گردد.

آدرس ادارات امور مالیات بر ارث تهران:

آدرس اداره امور مالیات بر ارث شمال تهران : بلوار میرداماد، جنب مسجد الغدیر

اداره امور مالیات بر ارث شرق تهران : میدان رسالت، ابتدای خیابان نیروی دریایی

اداره امور مالیات بر ارث غرب تهران : خیابان ستارخان، روبروی برق آلستوم، برج سپهر

اداره کل امور مالیات بر ارث مرکز تهران : خیابان سپهبد قرنی، خیابان سپند

اداره کل امور مالیات بر ارث جنوب تهران : شهر ری، میدان نماز، شهرک گلها، نبش خیابان لالهها

6 پاسخ

با عرض سلام خدمت شما

من امسال پدرم فوت کردند ودو باب مغازه دارند که سند شون عادیه و ثبتی نیست خواستم بدونم آیا از املاک دولت می تونه مالیات ببره؟ ممنون میشم راهنماییم کنید

درود بر شما جناب آقای بهمنی

بله دولت از این املاک نیز سهم می برد

مگر در صورتی که شما هیچ وقت قصد نقل و انتقال را رسمی کردن سند ملک مربوطه را نداشته باشید

سلام وقت بخیر .بنده برای گرفتن مهریه سهم الارث همسرم که ملک هست توقیف کردم .برای اجراییه گفتن باید حصر وراثت بگیرم بعنوان ذینفع مدارک لازم رو با دادخواست از طریق دفتر خدمات قضایی ارسال کردم بعداز ده روز برام ابلاغیه رفع نقص امده که ارائه اصل برگه دارایی رو خواستن میخواستم بپرسم ازتون که من باید کجا برم برای برگه دارایی و اینکه بمن که ذینفع هستم میدن این برگه رو یانه .درضمن محل زندگی و فوت متوفی اسلامشهر بوده و شورای حل اختلاف اسلامشهر اقدام کردم برای حصر وراثت

سلام و عرض ادب سرکار خانم صادقی

ابتدا در این خصوص نسبت به شما عرض تسلیت دارم،

اما در خصوص سوال مطرح شده شما با مراجعه به سازمان امور مالیاتی محل سکونت میتوانید اظهارنامه مالیات بر ارث را تکمیل و در قسمت بدهیهای متوفی مهریه شما ذکر گردد، به این شکل ابتدا بدهی شما طبق اسناد و مدارک مربوطه کسر و مابقی سهم الارث تعیین تکلیف میگردد.

با تشکر برای پیام شما

سلام پدرم درتاریخ ۱۳۹۹/۹/۱۰فوت کردن واز داردنیا فقط یه موبایل دائم دارن ویک قطع زمین۲۵۰متری که درحاشیه شهر است وهنوز مسکونی نشده ودرحال حاضر کشت میشه که ارزش چندانی نداره وحقوق بازنشتگی از اموزش پرورش میگرفت که الان به حساب مادرم میاد یه زحمت بکشید راهنمایی کنید که این فرم احضارنامه مالیاتی بر ارث راچطوری پر گنیم ممنون میشم

سلام جناب آقای فلاحت مژادیان

عرض تسلیت دارم برای نبود پدر در کانون گرم خانواده، جناب مژادیان، به نزدیک ترین اداره امور مالیاتی مراجعه بفرمائید و فرم اظهارنامه مالیات بر ارث را دریافت کنید و سپس مواردی که فرمودید را در اظهارنامه ذکر بفرمائید و تقدیم مسئول رسیدگی کننده بدهید تا مالیات شما محاسبه گردد. بعد از پرداخت مالیات امکان تغییر مالکیت دارایی های پدر برای شما امکان پذیر است، و در رابطه با مالیات زمین، به واسطه نرخی که وزارت راه و شهرسازی و شهرداری به سازمان امور مالیاتی اعلام میشود، به مراتب کمتر از ارزش معاملاتی زمین است که از این بابت هم نگرانی برای شما نیست.

در صورت نیاز به اطلاعات بیشتر تلفن موسسه پاسخگوی شما بزرگوار است.